Es droht eine kurzfristige “Rezflation“

Inzwischen sind sich wohl alle einig, dass sich die Angebotskrise auf dem Energiemarkt nicht schnell lösen wird, was wiederum den derzeitigen Inflationsdruck befeuert. Zumal einige Unternehmen die aktuelle Krise ausnutzen, um enorme Gewinne zu generieren. Sinnbildlich hierfür steht sicherlich der Streit zwischen Mars und Edeka oder die Drosselung der Ölproduktion Saudi-Arabiens. Um der Angebotskrise Herr zu werden, versuchen die Notenbanken über eine Straffung der Geldpolitik die Nachfrage und damit die Preise zu senken. Die amerikanische Notenbank hat ihren Zinskorridor allein in diesem Jahr um 3 Prozentpunkte angehoben und es gilt als sicher, dass dieser um weitere 1,5 Prozentpunkte steigen wird. Die Europäische Zentral (EZB) ging bisher etwas konservativer vor und hob ihren Leitzins um lediglich 1,25 Prozentpunkte. Aber auch hier ist mit weiteren Zinsschritten in diesem Jahr zu rechnen. Die Notenbanken wollen einen weiteren Vertrauensverlust in ihre Geldpolitik verhindern, und müssen die Inflationserwartungen unter Kontrolle bringen. Doch wie weit müssen die zwei wichtigsten Zentralbanken gehen, um die Inflation nur ansatzweise dem Inflationsziel von rund 2 Prozent näher zu bringen?

Um diese Frage zu beantworten, lohnt es sich einen Blick in die Vergangenheit zu wagen, denn bereits 1973 erlebten viele Industrienationen eine Wirtschaftskrise, die auch auf eine Verknappung auf dem Energiemarkt zurückging. Damals erreichte die Inflation aufgrund von Engpässen auf dem Ölmarkt fast 12 Prozent. Die Fed ging zu dieser Zeit äußerst entschlossen vor und erhöhte den Leitzins auf das Niveau der Inflation. Auch wenn die Preise in der Eurozone und den USA scheinbar ihren Höhepunkt erreicht haben, ist es durchaus denkbar, dass die Notenbanken die Zinsen weiter anheben müssen, um den Inflationsdruck sichtbar zu senken. Doch das dauert seine Zeit und auf dem Weg dorthin könnte die Wirtschaft in eine tiefe Rezession rutschen, die von immer noch hohen Preisen geplagt ist. Diese kurze Dauer hoher Preise und einer Rezession könnte man als „Rezflation“ bezeichnen, die Übergangsphase von einer Stagflation in eine Rezession. Diese Entwicklung lässt sich schon heute beobachten.

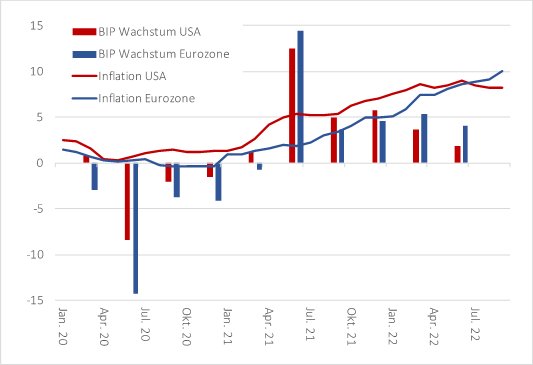

Sowohl in den USA als auch in der Eurozone sieht man bereits eine Verlangsamung des Wirtschaftswachstums, ohne dass die Preise sichtbar fallen (Vgl. Abbildung 1). Traut man den Prognosen der EZB wird dieser Trend auch anhalten. Während für 2022 noch von einem realem BIP-Wachstum von 3,1 Prozent ausgegangen wird, sind es lediglich 0,9 Prozent für 2023. Im selben Jahr wird die Inflation trotz des schwachen Wachstums immer noch 5,5 Prozent betragen. Eine Rezflation steht uns also schon bald bevor. Doch was bedeute das für alle Beteiligten?

Sehen sich die Notenbanken tatsächlich gezwungen die Zinsen zu verdoppeln, könnte es zu starken Verwerfungen kommen. Unternehmen werden es dann immer schwieriger haben sich kurzfristig zu finanzieren, da nicht nur höhere Zinsen gezahlt werden müssen, sondern auch die Nachfrage nach Produkten und Dienstleistungen nachlässt, jedoch die Preise aufgrund der hohen Energiekosten nicht gesenkt werden können. Unternehmen könnten bankrottgehen und Arbeitsplätze verloren gehen. Wie man es dreht und wendet, es führt kein Weg daran vorbei Europa unabhängig von Energieimporten zu machen. Je schneller dies gelingen wird, desto kürzer wird diese Krise andauern.