„Wäre ich doch noch am Jahresanfang stärker aktiv beim Kunden gewesen, dann …"

„Meine Kunden wollen nicht mehr kaufen, weil …"

„Immobilien sind viel zu teuer geworden..."

"Diese und ähnliche Sätze höre ich jeden Tag am Telefon. Welche Ausrede werden Sie sich als Finanzdienstleister*in für sich und für Ihre Kunden*innen nächstes Jahr liefern, wenn bis auf vielleicht wenige Angebote die Gesamtrendite für Ihre Anleger*innen weiter jeden Tag weniger geworden ist? Wer sonst, wenn nicht Sie kann es den Kunden*innen erklären? " So lauten die deutlichen Worte von DSK-Vorstand Curt-Rudolf Christof an die Branche.

Hat Ihr Kunde*in möglicherweise wieder einmal den richtigen Zeitpunkt für den Einstieg in eine attraktive Immobilieninvestition verpasst? "Ich erlaube mir diese Frage mit einem klaren NEIN zu beantworten" so Christof weiter. "Eine Kapitalanlage-Wohnung kostet heute monatlich netto sogar weniger als vor rund 15 Jahren."

Nach Meinung vieler Finanzdienstleister ist ja heute alles anders als damals in den 2000ern. „Immobilien sind heute viel teurer als damals - zu teuer und nicht mehr attraktiv" lautet oftmals die bornierte Haltung. "Im Einkauf liegt der Gewinn." Diese alte Kaufmannsweisheit steht schon im Kaufmann von Venedig. Einseitig oberflächlich und stammtischartig betrachtet mag das stimmen. Profis allerdings wissen, bei der Kapitalanlage-Immobilie kommt es auf mehr an, als auf den reinen Kaufpreis. Es geht darum in welchem Verhältnis stehen die Parameter wie Kaufpreise, Darlehenszinsen, Mieteinnahmen (Mietrendite) und steuerliche Komponenten zueinander. Lassen Sie sich nachfolgend diesen Sachverhalt mittels eines Beispiels verdeutlichen. Dabei werden Sie zu der Erkenntnis gelangen:

Jetzt kaufen!

In der Regel finanzieren Kapitalanleger*innen den Kauf einer Kapitalanlage-Immobilie. Hierbei geht es also um das Zusammenspiel der folgenden vier Parameter:

1. Kaufpreis-/Mietverhältnis (Mietrendite und Perspektive auf Mietsteigerungen)

2. Höhe von Bruttozins und Tilgung (laufender Kapitaldienst)

3. Steuerliche Komponenten (steuerliche Gestaltungsmöglichkeiten z. B. AfA)

4. Wertentwicklung der Investition aufgrund des Standortpotentials und der Inflation

Hierzu ein kleiner Rückblick.

Vielleicht erinnert sich noch jemand an die Zeit Mitte/Ende der 2000er Jahre. Das ist gar nicht lange her. Damals lagen die Darlehenszinsen bei etwa 7,5 % p. a. Die Mietrenditen bei Denkmalschutz-Immobilien lagen bei rund 3 % p. a. und die Mietrenditen für gute Bestands-Immobilien lagen bei 4 % bis 4,5 % p. a. Der Kapitaldienst (Zins 7,5 % + Tilgung 1,5 %) lag etwa bei 9 % p. a.! Bei Bestandsimmobilien entspricht das also einer Unterdeckung von rund 4,5 % p. a., ohne steuerliche Betrachtung.

Heute liegen die Darlehenszinsen bei etwa 4 % p. a.. Die Mietrenditen bei Denkmalschutz-Immobilien liegen bei etwa 2 % bis 2,5 % p. a. und die Mietrenditen für gute Bestands-Immobilien liegen bei rund 3,5 % p. a. Der Kapitaldienst (Zins 4 % + Tilgung 1,5 %) liegt heute etwa bei 5,5 % p.a.! Bei Bestandsimmobilien entspricht das also einer Unterdeckung von rund 2 % p. a., ohne steuerliche Betrachtung.

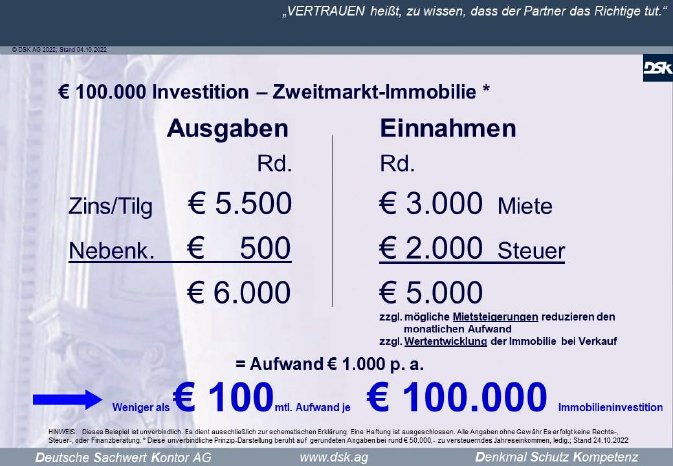

Hier ein konkretes Beispiel. Der Aufwand für eine Immobilien-Investition zur Kapitalanlage je € 100.000, jeweils gerechnet ohne Nebenkosten und ohne steuerliche Komponenten:

- Im Jahr 2008: 4.500 € p. a. = rund 375 € mtl.

Im Jahr 2022: 2.000 € p. a. = rund 166 € mtl.- = 2.500 € p.a. (= rund 200 € mtl.) weniger

Ein genaues Beispiel für eine Gegenüberstellung finden Sie unter dem unten stehenden Link. Der Einfachheit halber wurde mit einer geraden Basissumme von € 100.000 Immobilien-Investition gerechnet. So lässt sich eine Investition ganz einfach mit einem Faktor hochrechnen. Die weiteren Parameter lauten: Mietrendite 3,5 % p.a., zu versteuernden Jahreseinkommen von € 50.000 p.a., ledig, Zins 4 % p. a. und 2,5 % Tilgung

Interessanterweise haben viele Finanzdienstleister damals etwa den gleichen Immobilien-Umsatz gemacht, wie in der jüngeren Zeit mit 1 % Darlehenszins p. a. Heute machen sie mit 4 % Darlehenszins immer noch die gleichen guten Umsätze. Woran mag das liegen?

Viele Finanzdienstleister*innen und Immobilienvermittler*innen wenden die oben stehende Betrachtung und Herangehensweise seit vielen erfolgreich an. Sie wissen, strategisch und langfristig ist es irrelevant wie hoch der Darlehenszins oder die Kaufpreise sind. Solange die oben genannten Parameter zusammenpassen, ist der Erwerb einer Wohnung zur Kapitalanlage ein gutes Geschäft für den Kunden*in.

Wie steht es um nun Sie? Lassen Sie sich von Fakten und einer klaren Strategie überzeugen oder lassen Sie weiter Geld liegen – Geld für sich und für Ihre Kunden*innen? Das wäre sehr bedauerlich – bedauerlich für Sie und Ihre Kunden*innen. Bitte wachen Sie auf. Bitte wecken Sie Ihre Kunden*innen. Die Zeit der „Schnäppchenjagt“ bei Immobilien ist vorbei. Die Zeit der Niedrigzinsphase ist vorbei. Immobilien kosten Geld – mit Ausnahme der letzten paar Jahre war das immer schon so.

"Schließen Sie ab mit der vergangenen "schönen Zeit" und konzentrieren Sie sich auf die Zukunft. Je früher Sie diese Entscheidung treffen und umsetzten, desto früher wird sich Ihr Erfolg einstellen. Nutzen Sie Ihre Erkenntnis und Ihr Wissen - zum Nutzen Ihrer Kunden*innen und damit auch zu Ihrem Nutzen" appelliert CEO Christof abschließend.

Bildquelle: DSK